איך מתמודדים עם ירידות בשווקים

"מי שלא יודע לשלוט ברגשות שלו לא יכול לשלוט בכסף שלו" - וורן באפט

כולנו חווינו קצת ירידות בזמן האחרון (כן, 9% ירידה מהשיא נחשב קצת ומאוד טבעי ) והתחלנו לראות ברחבי הקבוצות הפיננסיות משפטים כמו "הגיע הזמן לברוח?", "ה-S&P500 מת", "הלך הכסף".

מה שלדעתי מצחיק (או עצוב) זה שלא מזמן היו פוסטים שונים לחלוטין ששם אנשים קראו להשקעה במדד סנופי "השקעה סולידית" ושאלו כיצד אפשר לפלפל את התיק.

נתחיל עם סטטיסטיקות מרגיעות מהעבר שמראות ש- "מה שירד בסוף יעלה"

זה לא באג, זה פיצ'ר!

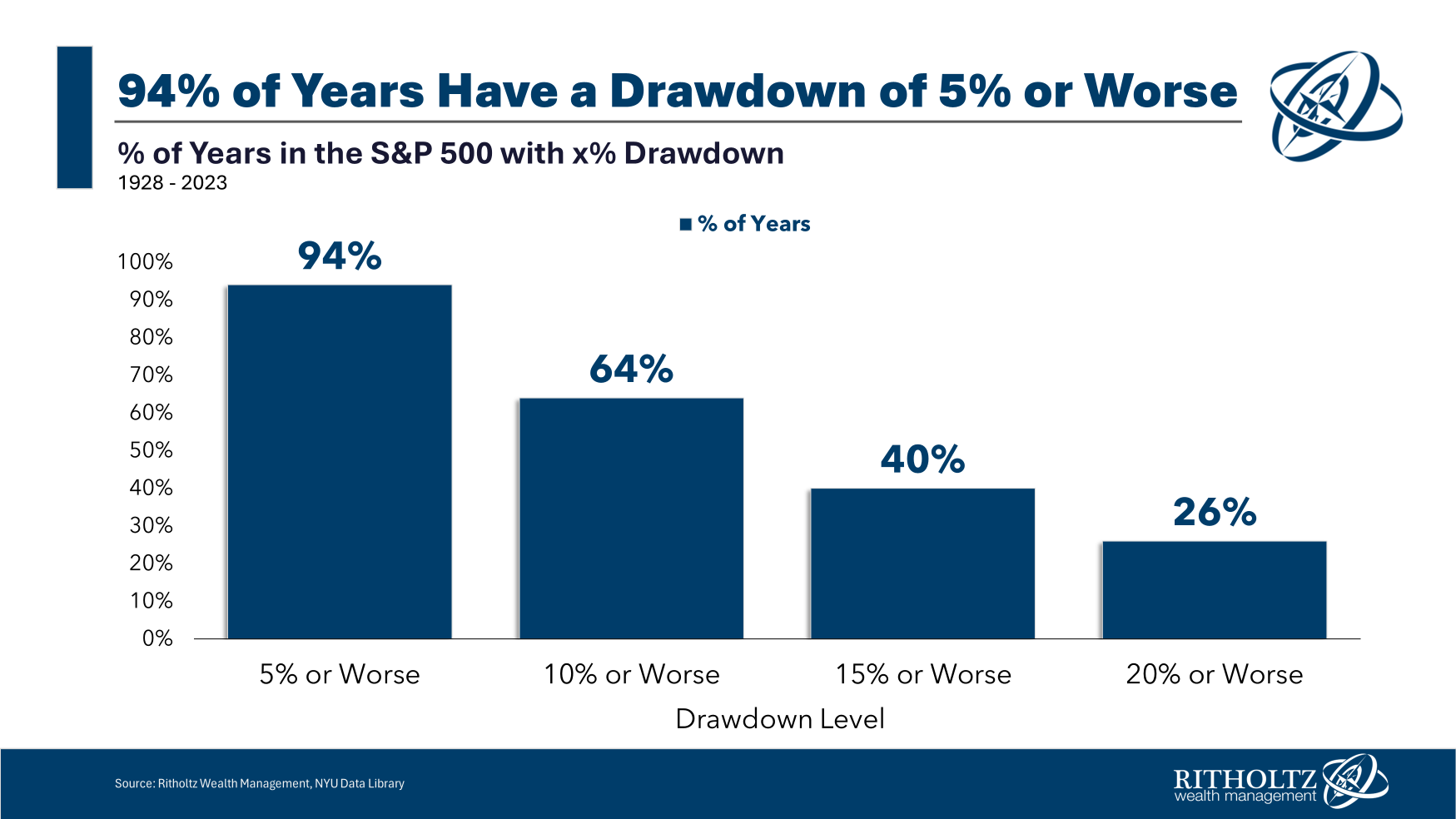

מאז 1928 ב94% מהשנים הייתה ירידה במהלך השנה של מעל 5% (אפשר להגיד שזה כמעט מובטח שיקרה)

ב64% מהשנים (יותר מחצי!) הייתה ירידה במהלך השנה של מעל 10%

ועדיין בטווח הארוך שוק ההון נתן תשואה שנתית ממוצעת של 10%

תנודיות בשוק ההון זה לא באג, זה פיצר: אם זה לא היה תנודתי ורק היה עולה כל הזמן היינו מקבלים תשואות של נכס חסר סיכון כמו אגח או פקדון בבנק ולא תשואה שנתית ממוצעת גבוהה כמו 10%.

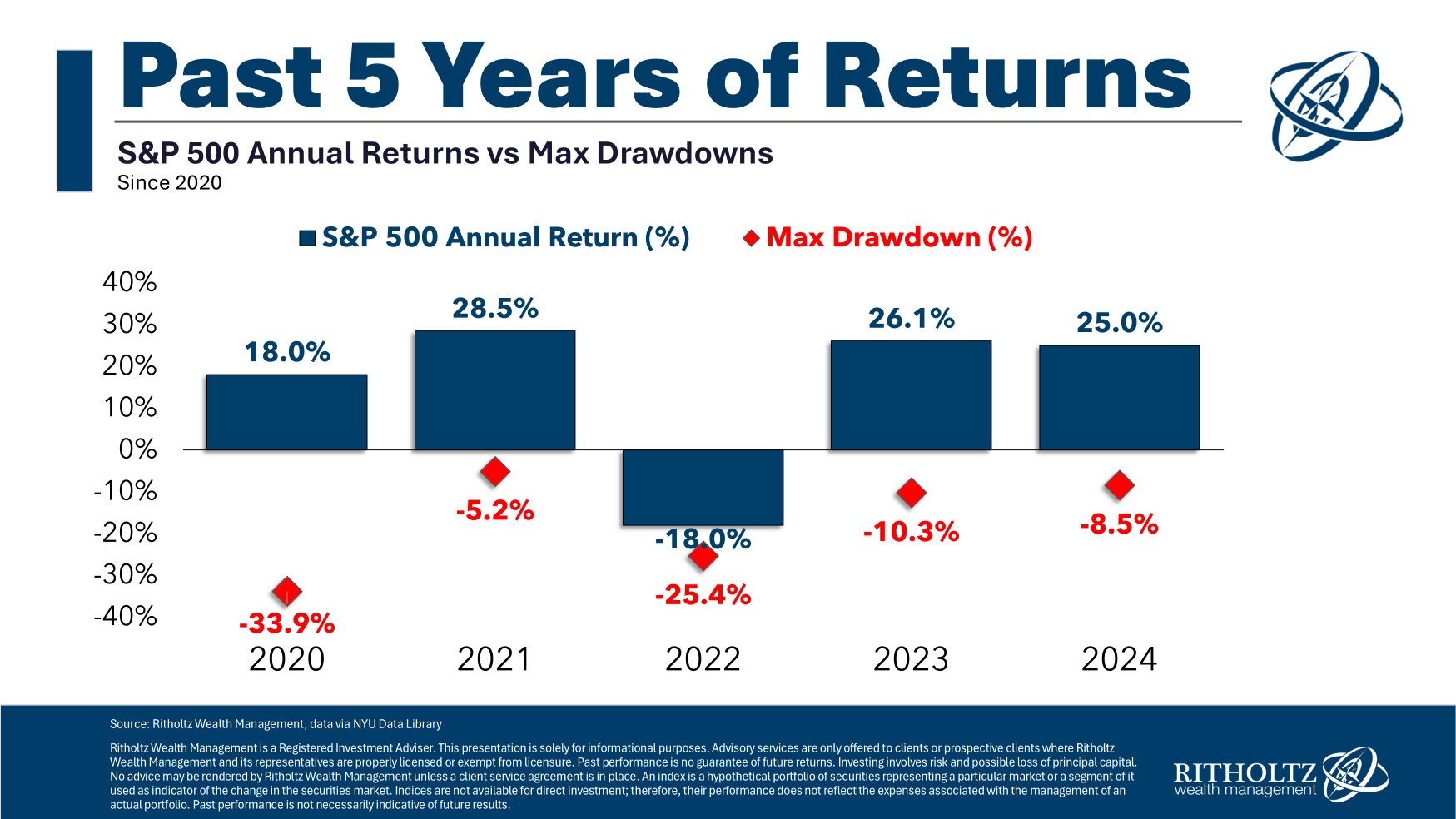

מה אנחנו רואים כאן בתמונה?

בכחול זה התשואה השנתית (הסופית מה שנקרא), באדום זה הירידה הגדולה ביותר במהלך אותה שנה

כלומר, בשנת 2020 שוק המניות צנח במהלך השנה 33.9% (קורונה וזה) אבל סיים את השנה בתשואה חיובית של 18%.

בשנת 2023 חווינו ירידה של 10.3% במהלך השנה אבל סיימנו אותה עם תשואה חיובית של 26.1%.

מה אנחנו לומדים מזה?

מניות הן תנודתיות גם בשנים שליליות וגם בשנים חיוביות! ומאוד מאוד סביר שאנחנו נחווה במהלך השנה ירידות של מעל 5% וסיכוי טוב של גם מעל 10% אבל זה לא אומר איך השנה תסתיים וזה גם לא אמור לעניין אותנו אם אנחנו משקיעים לטווח זמן ארוך.

הפחד של כל משקיע מתחיל

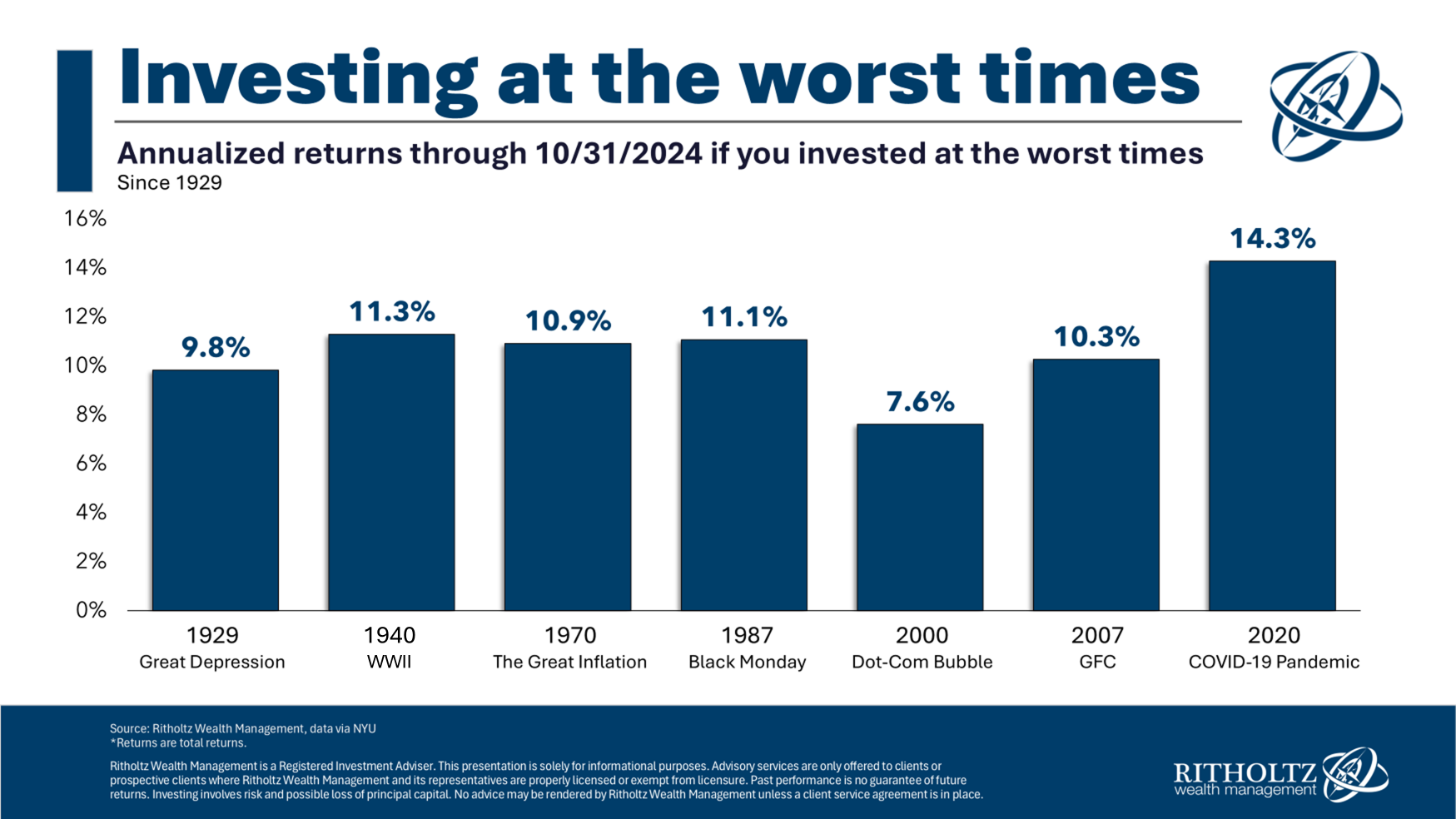

לרוב מי שמתחיל להשקיע יש תחושה שברגע שהוא יכניס את הכסף לשוק ההון ישר השוק יפול, נאחס שכזה

מה שאתם יכולים לראות בתמונה זה מה התשואה השנתית הממוצעת שהייתם מקבלים אם הייתם משקיעים ערב לפני המשבר (השקעה בזמן הגרוע ביותר כביכול) עד סוף אוקטובר 2024

וגם הנתונים האלה מראים לנו - השקעה במדדי מניות זה השקעה לטווח ארוך!

מה הבעיה בהשקעה לטווח ארוך? שצריך לשרוד הרבה תקופות קצרות בדרך

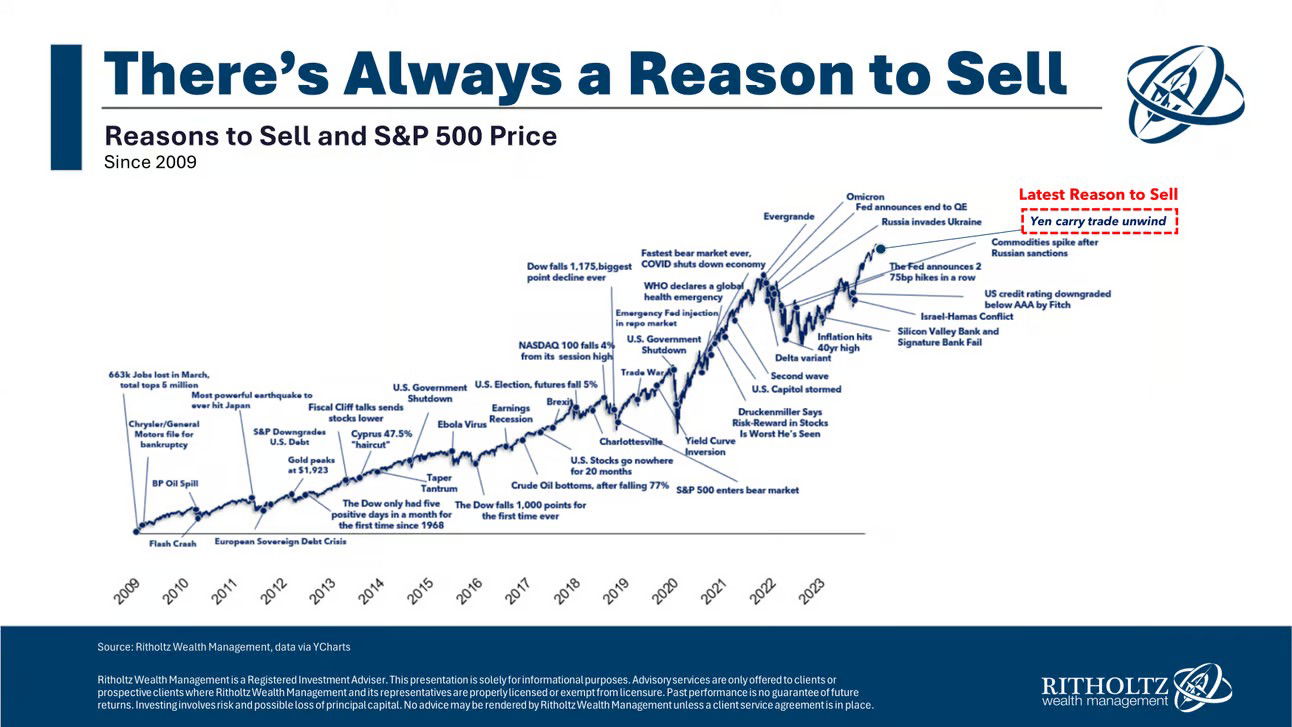

תמיד תהיה סיבה למכור

אנחנו רגילים לעבור ממשבר עולמי אחד למשבר עולמי אחר ותמיד זה מרגיש ש-"הפעם זה שונה"

להשקיע פאסיבית זה קל - להתמיד בהשקעה זה קשה.

אנחנו צריכים להיות חזקים ולא ליפול לכותרות הזועקות בעיתון ולתנודתיות בשווקים.

בחזרה לעניינו - אתם משקיעים במניות, זוכרים?

לפעמים אנשים שוכחים שמדדי מניות זה לא השקעה "סולידית", יש לה יתרונות רבים וודאות יחסית גבוהה שתצאו מורווחים בטווח הארוך אבל היא ממש לא סולידית.

כשאנחנו משקיעים בנכס סולידי אנחנו מצפים לא לראות יותר מדי תנודות למעלה ולמטה במהלך הדרך ולקבל איזה תשואה נחמדה בסוף.

כשאתם משקיעים במדד מניות אתם משקיעים ב… מניות! ומניות הן ההפך מסולידי!, אז נכון שהשקעתם במדד שמכיל הרבה מניות ובכך הורדתם את הסיכון משמעותית אבל בהחלט לא העלמתם אותו (נשאר מה שנקרא - סיכון השוק).

ולמה אתם מוכנים לקחת יותר סיכון? כי אתם מצפים לקבל תשואה גבוהה יותר מאשר ההשקעות הסולידיות.

עליכם לקבל את התנודתיות ולמצע את השוק

התשואה השנתית הממוצעת משנת 1999 עד 2019 במדד ה-S&P500 הוא 5.7% (תשואה נומינלית, לא ריאלית - לא נשמע משהו ל20 שנה נכון?)

בכללי זאת הייתה תקופה קשה להיות משקיע, משבר 2000 ו- 2008 גרמו לתקופה ארוכה שהמשקיעים היו מופסדים בשוק המניות.

בוא נגיד שאתם חוזרים אחורה בזמן לשנת 1999 ומתכוונים להתחיל להשקיע כל חודש 1000 שקלים.

מה הייתם מעדיפים?

1. לקבל כל שנה 5.7% ללא תנודתיות בכלל (להזכירכם זאת התשואה השנתית הממוצעת שגם ככה הייתם מקבלים ב- 20 שנה הקרובות)

2. להשקיע רגיל במדד ולסבול מהעליות והירידות בדרך.

אז פסיכולוגית האפשרות הראשונה היא יותר קלה כמובן אבל כלכלית האפשרות השנייה הרבה יותר משתלמת! (הכיצד?!)

5.7% היא התשואה השנתית הממוצעת של אותה תקופה, וככה אנחנו גם רגילים להסתכל על תשואות העבר ולהציב יפה במחשבון ריבית דריבית קדימה נכון?

אבל האמת שזה ממש לא התשואה של מי שהשקיע כל חודש בתקופה הזאת כיוון שהוא השקיע גם בירידות! ולכן התשואה השנתית הממוצעת האמיתית שלו היא בכלל 8.05%!

לא יודע מה איתכם אבל לדעתי זה דרמטי.

מי שבחר לקבל 5.7% בשנה (תיאורטית כן..) ולישון טוב בלילה יסיים את ה- 20 שנה עם 441 אלף שקל.

מי שבחר להשקיע בשוק כמו שהוא ולסבול את התנודתיות יסיים את ה- 20 שנה עם 575 אלף שקל.

המסקנה המתבקשת

אתם משקיעים לטווח זמן ארוך ומכניסים כסף כל חודש לשוק? תנודתיות זה דבר טוב!

מסקנה 2: אתם צריכים תוכנית!

בשביל שלא תהיו חלק מהאנשים האלה שמרגישים שהעולם קורס סביבם ברגע שיש ירידות אתם צריכים תוכנית!

עכשיו אני יודע מה אתם חושבים.. זה נשמע די ברור מאליו, רק חבל שכמעט אף אחד לא באמת עושה את זה.

השאלות שצריך לשאול בבניית התוכנית:

1. למה אתה משקיע?

2. למה הכסף שאתה משקיע מיועד לטווח ארוך?

3. במה אתה משקיע ולמה?

4. מתי אתה משקיע וכמה?

מי שיענה על השאלות האלו לפני שהוא שם כסף בהשקעה כלשהי, ויזכיר לעצמו את התשובות בזמני ירידות יוכל לשלוט ברגשות שלו ומכך בכסף שלו בצורה הרבה יותר טובה מאשר ה- "המשקיע הממוצע"

התזכורת השבועית שלי אליכם

הצלחה בשוק ההון מגיעה מסבלנות, מהתמדה ומניהול השקעות לטווח ארוך. התשואות שייכות למתמידים, והיכולת להישאר מושקע לאורך זמן היא זאת שמקטינה את הסיכון.

כל זאת ועוד - בפרקים הבאים :)